当美债风暴遭遇日债危机

2025-05-29 17:00

随着英伟达公布了靓丽的季度业绩,以及美国的国际贸易法院裁定特朗普的“对等关税” 超出了法律授权范围(特朗普决定提出上诉),市场的乐观情绪被瞬间点燃。黄金短线急跌,美元指数收复100大关,而美股冲击历史高点看上去只是时间问题。

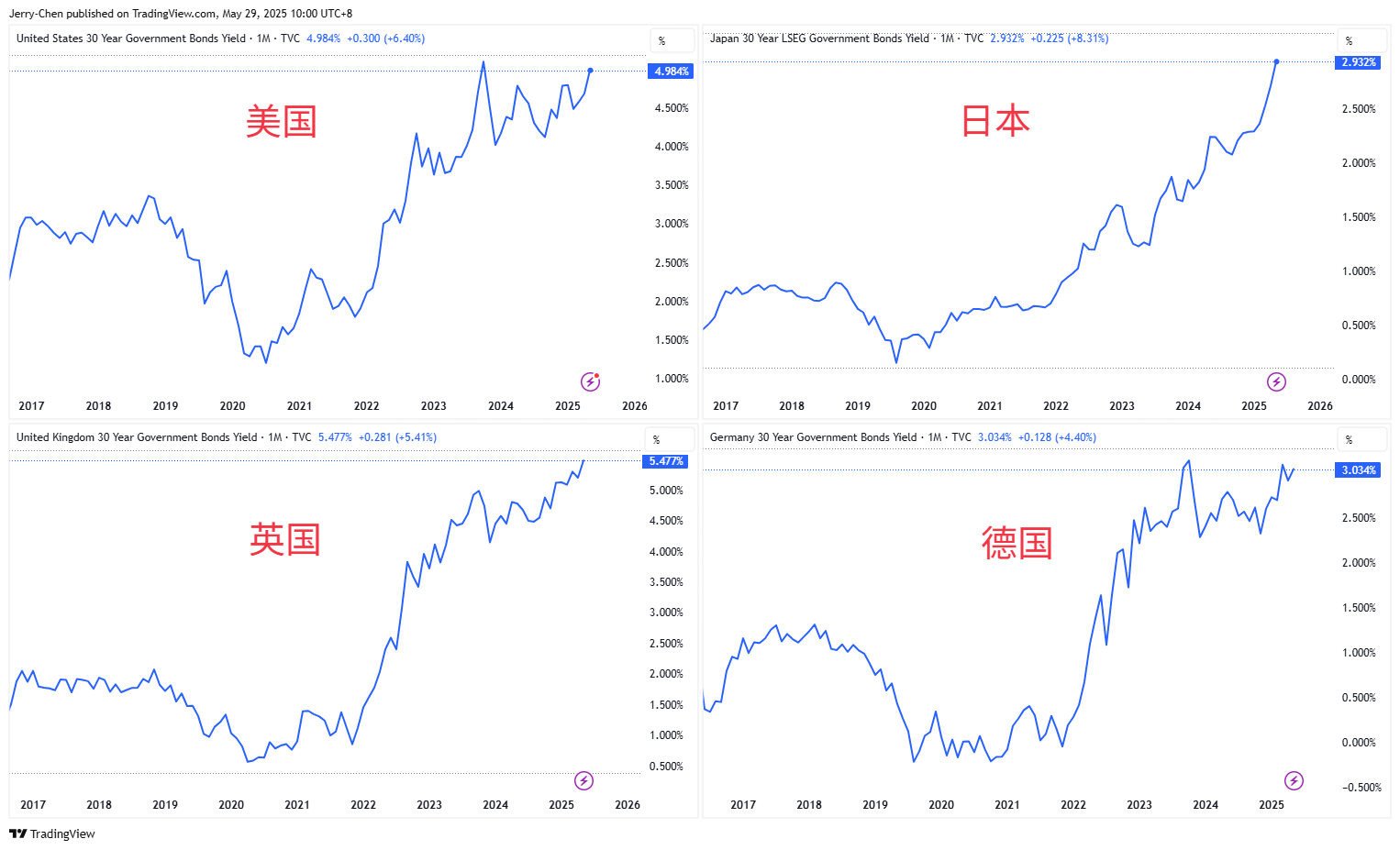

但过去几个月的关税风波给全球经以及市场信心造成的创伤还远未平复,而从中长期来说,包括美国、日本在内的长期国债收益率的飙升值得引起投资者的警觉,背后暗藏的是债券市场的流动性风险。

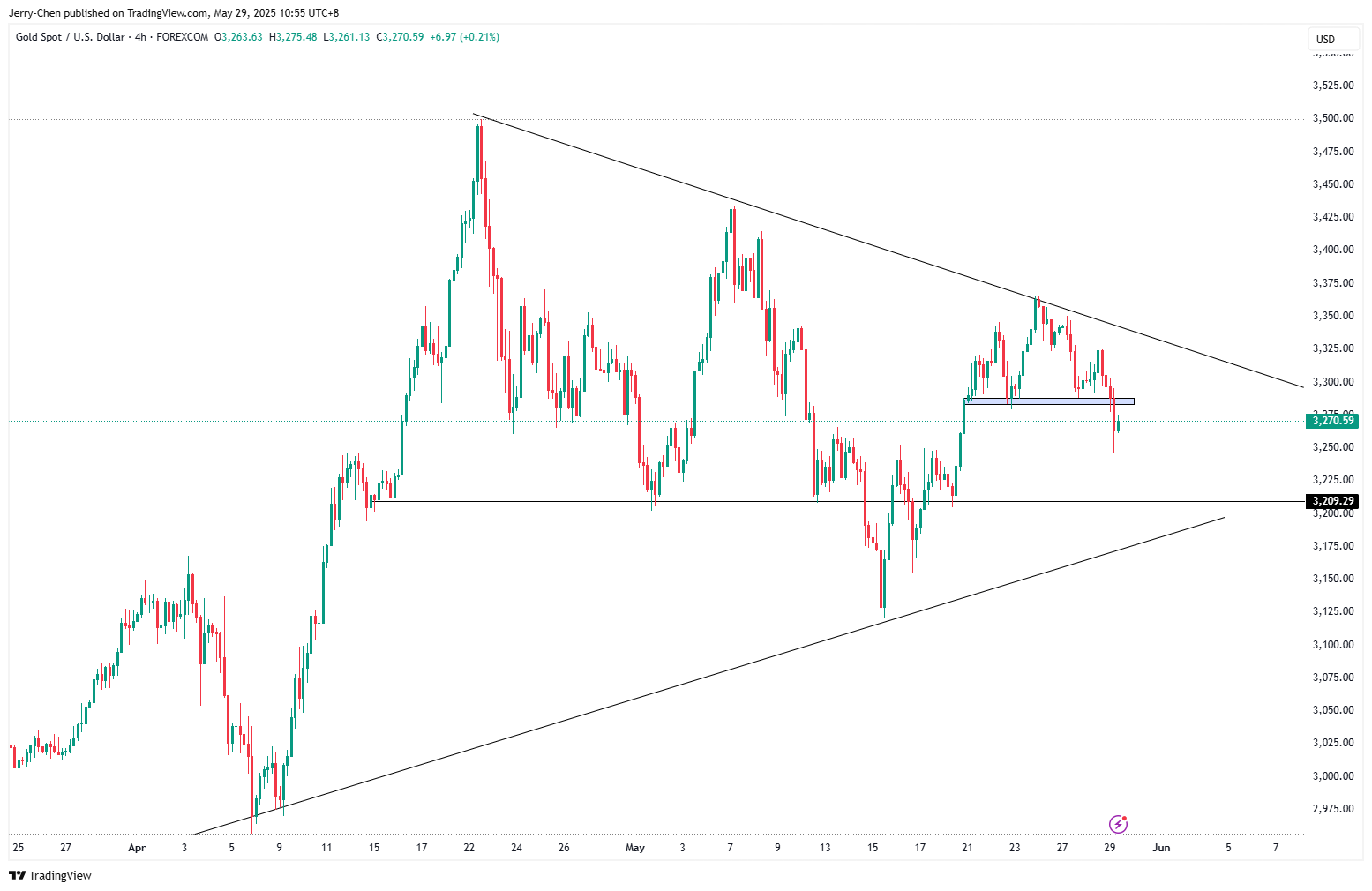

主要经济体30年期国债收益率 来源:Tradingview

美债风暴若隐若现

4月以来,作为传统避险资产的美债,似乎成为了风险本身。一方面是今年有巨额美债到期需要债务置换,另一方面是美联储一再推迟降息(且尚未完全放弃量化紧缩政策)导致举债成本居高不下,这无疑让美债的“借新还旧”面临巨大的压力。

其实美债和财政赤字的问题早就不是什么“新”闻,只不过疫情期间的全球避险资金流入,美国经济的稳健、以及AI叙事逻辑等掩盖了问题的严重性。当击鼓传花来到特朗普2.0后,如果说关税战只是提前触发了美债市场的警报,正在立法阶段的大规模减税法案恐怕会进一步恶化财政赤字。在此情况下,买家对长期债券的接盘意愿和能力均有所下降,自然也会要求更高的“无风险”收益率,因此近期长端收益率的上行反映的并不是通胀风险或经济前景的改善,而是美债市场的供需矛盾和期限错配。

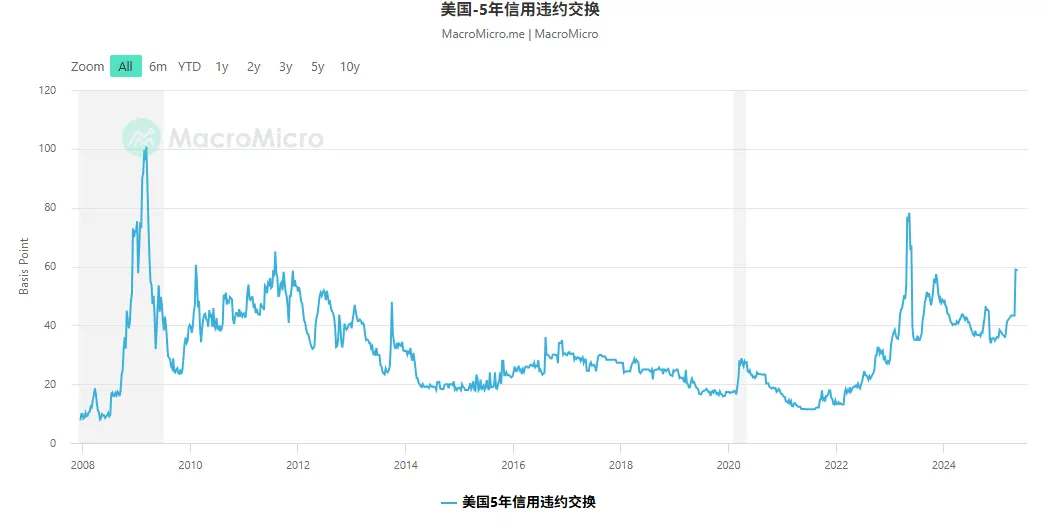

美债市场高波动体现的是投资者以及世界各国对美国财政状况以及特朗普政府的不信任,中国的美债持有量已经降至第三位就充分的反映了这一点。

美国五年期信用违约互换(CDS) 来源:Macromicro

由于美债是全球金融市场的基石,若持续遭到动荡,显然会拖累美股和美元,美元资产或将经历“价值重估”。

美联储会兜底吗?考虑到已经存在的高额关税和未来的减税法案,提前降息或宽松将使得美国通胀存在失控的风险。理论上来讲,稳定物价和充分就业才是美联储的目标,而改善财政状况不在其范围内。而且美联储一旦对美债市场做出兜底的表态(亮出底牌),恐引发市场更肆无忌惮的抛售。

日本国债市场拉响警报

如果说美债的问题早已路人皆知的话,日本国债市场近期的波动则是令人猝不及防。

继上周日本20年期国债拍卖需求惨淡之后,昨天40年期国债拍卖投标倍数为2.21,创2024年7月来新低。综合来看,近期10至40年期的长期国债拍卖投标率持续下行,投资者对日本债券的敬而远之导致各期限收益率持续升高,其中30年和40年期国债收益率上周创历史最高水平。

日本的债务与GDP比率达到230%,远超其他主要经济体。作为对比,美国为120%,中国和德国都低于100%。但日本国债之所以一直被视作无风险资产,主要是因为大部分的日本债券持有者都是日本央行(52%)和本国金融机构,海外买家仅占6%左右。

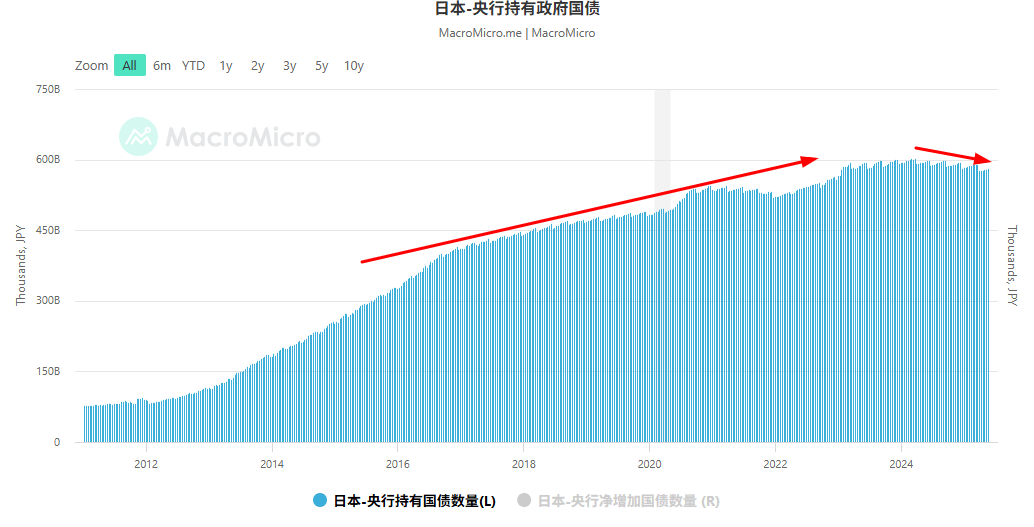

日本央行国债持有量 来源:Macromicro

由于日本央行长期的量化宽松以及收益率曲线控制(YCC)政策,使其长时间以来都是日本国债最大也可以说是唯一的买家,从而导致市场流动性降低,定价机制失灵。

但自从2024年结束量化宽松和YCC之后,日本央行所有持有的日本国债仓位就从峰值回落。在失去了最大买家之后,国债价格下跌,收益率一路上涨,推动日元升值的同时也拉高了借贷成本,而且金融机构所持有的债券票面价值下跌出现浮亏。

不仅如此,若日本国债市场高波动持续,可能导致美/日套利交易平仓,以及以日债为抵押品的金融交易的平仓,进而影响全球的流动性,极端情况下甚至会引发股债汇三杀,同样的情况在4月初的美国市场已经发生过了。

为了安抚市场情绪,日本财务省考虑调整发债计划降低长债比例,央行将在6月会议上评估购债计划,且市场预测年内很难再继续加息。虽然暂时抑制了收益率继续走高,但这无法根本性解决市场流动性问题。

有分析认为日本央行可能重启量化宽松或YCC,但对内这会导致本已较高的通胀继续上升,对外令日元贬值从而引来美国的不满,毕竟特朗普贸易战的核心诉求之一便是让包括日本在内的顺差国的货币升值。

若日本政府要求本国金融机构增持国债,先不提机构能否承受更多的长期债券和账面的浮亏(实际上养老金等机构是近期日债最大的卖家),要想增持日本国债某种程度上意味着需要先抛售其他资产筹措资金,这其中美债首当其中,因此可能令美债风暴愈演愈烈,形成恶性循环。

关税战改变了什么?

随着特朗普2.0关税大战的启动,持续数十年的全球经贸体系、金融体系、地缘局势等都正在发生微妙的变化,投资者不得不重新审视原有的投资逻辑。

降低美元资产的风险敞口并寻找新的避风港,增加财政支出稳定国内经济(但同时会导致财政状恶化全球收益率升高),以及海外资金回流本国,是现阶段正在发生的事情。

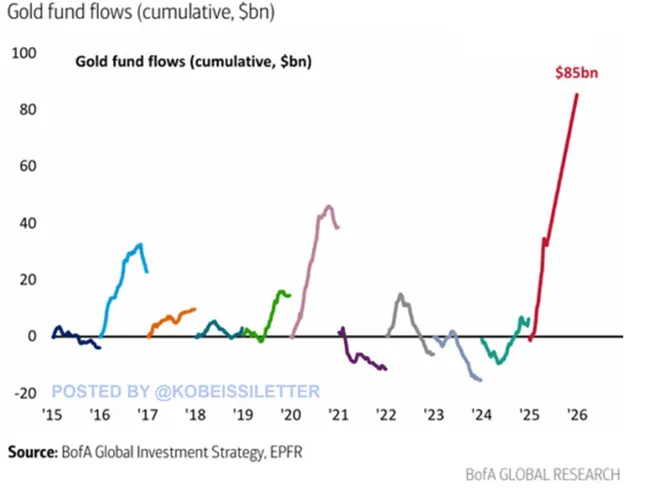

而当被视为最安全资产的美债和日债出现隐患的时候,黄金的避险属性短时间内无法被取代。2025年至今,全球黄金ETF总共吸引了850亿美元资金流入,轻松创下历史新高。

黄金ETF资金流向2015-2025 来源:美国银行,EPFR

短期来看,金价处于高位震荡下行阶段,反弹若无法回到3285上方或继续承压,下方关注3180-3200区域的支撑。

XAUUSD 4小时 来源:Tradingview